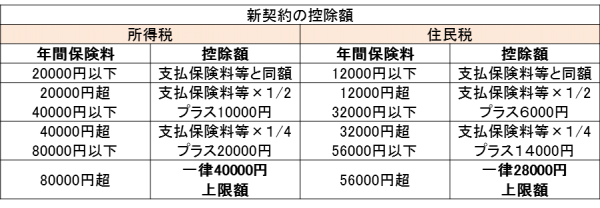

学資保険も生命保険ですので、生命保険料控除での申請が可能です。

確定申告で控除申請をすれば、所得より引かれることになり住民税や所得税の減額につながります。

といっても減額は年収300~400万円であれば5000円ほど。

ですが、学資保険は18年間など長期の支払いとなるので、この場合では9万円にもなります!

戻ってくるお金が増えるだけでなく、しっかりと控除の仕組みと申請を知り、税金面でも得をしましょう!

少々煩わしい税金面ではありますが、学資保険の加入前にぜひ勉強しておきましょう。

保険は総額でみると中々の高い買い物になるはずです。勉強必須です!

また学資保険の受取時の税金についても契約前の今だからこそ確認しておきましょう。

学資保険も対象となる生命保険料控除の仕組みを知ろう!

生命保険料控除とは、保険の料金を支払ったことで受けられる控除です。

3つにカテゴリーわけされており、それぞれ所得より最高4万円を控除できます。

3つで最高12万円も控除されるのは大きいです。

生命保険控除の3つの種類を知ろう!

| 一般生命保険料控除 | 死亡保険、養老保険、収入保障保険、学資保険など |

|---|---|

| 介護医療保険料控除 | 医療保険、がん保険、介護保険など |

| 個人年金保険料控除 | 個人年金保険 |

学資保険はほかに死亡保険、養老保険、収入保障保険と同じカテゴリーである一般生命保険料控除になるので、学資保険とパパの死亡保険に加入しているならその分の保険料を合計して計算していきます。

例えば、既にパパの死亡保険に年間8万円以上の保険料を支払っていると控除枠は上限を満たしており、学資保険での節税効果はありません。

ですが、妊娠・出産を機ににパパママの医療保険やがん保険を準備する、学資保険、パパの死亡保険を準備検討する方は非常に多くなりますので、このタイミングで生命保険控除の仕組みを学資保険を例に学んでいきましょう!

生命保険料控除額の計算式(所得税の場合)

| 年間の保険料総額 | 控除額 |

| 2万円以下 | 支払保険料等の全額 |

| 2万円超~4万円以下 | 支払保険料等×1/2+1万円 |

| 4万円超~8万円以下 | 支払保険料等×1/4+2万円 |

| 8万円超 | 一律4万円 |

ほとんどの場合、学資保険を含む、死亡保障や医療保険を合算した年間保険料は8万円以上になるでしょう。

仮に学資保険を月1万円の保険料としても12万円なので、この場合ほとんどのパパママが控除上限額の4万円となることがわかります。

控除額上限4万円での節税効果はどれくらい?

| 課税される所得金額 | 税率 | 控除額 |

| 195万円以下 | 5% | 0円 |

| 195万円を超~330万円以下 | 10% | 9万7,500円 |

| 330万円を超~695万円以下 | 20% | 42万7,500円 |

| 695万円を超~900万円以下 | 23% | 63万6,000円 |

| 900万円を超~1,800万円以下 | 33% | 153万6,000円 |

| 1,800万円超 | 40% | 279万6,000円 |

所得税はもともとの金額によって税率が変わり、高額所得者ほど高くなっていきます。

自身の所得区分の税率がいくらか把握しましょう。

所得金額×税率-控除額=所得税の金額

所得金額、税率と把握できたら、控除額の欄も確認して上記計算式に当てはめていきましょう。

この計算での控除は生命保険控除と関係なく、無条件で引かれる国が定めている数字となります。

所得税の計算例(所得額400万の方)

まず上記表で税率と控除額を確認すると、税率20%の控除額43万7,500円とあります。

この数字を計算式にあてはめ計算すると、

400万×税率20%-控除額42万7500=37万2500円

となります。

ここに学資保険による控除額上限である4万円を控除して計算をし直します。

(400万-4万)×税率20%-控除額42万7500=36万4500円

差し引き8000円所得税が安くなりました!

単年でみると、控除による節税効果はそこまで大きく感じないかもしれませんが、学資保険などは保険料を10年、15年、18年と長期にわたることが一般的なので、トータルで計算すると大きな節税となることは言うまでもありません!

この方の場合、仮に毎年同じ計算だとしたら、学資保険の支払い期間の18年間で毎年安くなることを考えたら14万4000円もの節税金額になります。

節税、節約は金額の大小ではなく確実にしていきましょう。

お金に強くなれば得なことばかりです!

ちなみに、上記は所得税の節税で、住民税もしっかり控除されるのもポイントです!

住民税も上限いっぱいの2.8万円分が控除額となるので、学資保険と貯金などを比較した際には、単純な返戻率以上のお得感があるかもしれません!

会社員のパパママは、しっかりと年末調整で生命保険料控除の申請を忘れずに、確定申告をしているパパママは当然、節税項目として記入と書面添付をして申告しましょう!

学資保険の契約者を妻にした場合、生命保険料控除は受けられるのか?

満期時の手続きなど円滑にするために、夫より動きやすい妻が契約者にしている、または妻の方が年齢が若いため学資保険の保険料が安くなり結果として、夫を契約者にした契約よりも返戻率が高くなる、などなど。

契約者を妻にする学資保険の契約は決して珍しくありません!

ここで1つ良く聞かれる学資保険と生命保険料控除に関する疑問に回答しておきます!

妻が契約者の学資保険で生命保険料控除を受ける条件

- 受取人が妻や親族であること

- 生計が同じであること

- 契約者の収入が103万円以下

といった3つが妻を契約者とした学資保険契約で、夫が生命保険料控除を受ける際に必要な条件となります。

上記を満たしていれば、妻が専業主婦で夫の不要に入っていれもまったく問題ありません!

上記を満たしていれば、会社員の夫であれば学資保険の生命保険料控除証明書を他の生命保険料控除証明書と併せて会社に提出すればOKです!

ちなみに妻が契約者の学資保険で生命保険料控除を受けるためには、控除を受ける年の12月31日に婚姻状態が継続しているのも必要です!

覚えておいて欲しいのは、学資保険だけに関わらず生命保険で控除を受けるためには、契約者が誰であろうと、保険料負担者の生命保険料控除の対象となることです。

学資保険の受取時の税金はどうなるの?契約前に確認すべき注意点!

学資保険の節税効果について紹介しましたが、もう一つ学資保険では税金面でよくある疑問があります。

それは「受け取る時に増額したお金に税金はかかるのか?」という疑問です。

答えは心配なし!

厳密にいうと税金の対象にはなりますが、課税されることがほぼないのです。

それにも例外があるので、まず結論から言うと学資保険の受取人と契約者を同じにすることがポイントとなります。

ここを変えてしまうことで、税金が所得税から贈与税になり、税金の計算式全然変わることになります。

そして贈与税の場合は、税金がかかる可能性がぐっと高くなります…

せっかく増やし、毎年節税した学資保険を受取時に税金を払う事になり、結果損をしてしまうなど断固阻止せねばいけませんよね。

学資保険を検討しているパパママは、必ず事前に把握しておきましょう!

学資保険の受取時、所得税ならほぼ無税!

まず学資保険の多くのケースは、所得税の課税対象となる「一時所得」扱いとなります。

学資保険が一時所得となる条件は、契約者と受取人が同一人物であること。

一時所得には基礎控除として50万円を計算から引くことができるので、増えた金額が50万円以上でない限り、税金はかかりません。

(所得金額-所得を得るために必要な出費-特別控除50万円)×1/2

上記が一時所得による所得税の計算式。

学資保険に置き換えると、

(受取学資金総額-支払保険料総額-特別控除50万円)×1/2

となりますね。

学資保険の所得税計算例

仮に学資保険300万円の受取に対して、保険料を280万円支払っていた契約だとすると、どのような計算になるのか見ていきましょう。

(受取学資金総額-支払保険料総額-特別控除50万円)×1/2

この数字を計算式にあてはめ計算すると、

(300万-280万-特別控除50万)×1/2=-15万

と、マイナス15万円となります。

マイナスなので当然、税金はかかりません。ほとんどの学資保険がこのように一時所得での計算をすると、マイナスとなるのでよほどの高額な受取となる学資保険でない限り、所得税が発生することはないと覚えておきましょう!

ただ、これが受取人と契約者が同一の場合。

ここが変わると話は変わってきます。

学資保険の受取人が違うと贈与税の対象となるので要注意!

学資保険の契約は、基本的には契約者と受取人が同一人物であることが多いです。

これにより前述したように一時所得扱いとなり、基礎控除50万円を差し引けばほぼ課税されることはありません。

ただ、受取人を子どもやパートナーに指定していると、保険料を払っていた人物と学資金を受け取る人物が違うということで、贈与と見なされ、贈与税の対象となってきます。

贈与税の対象となると、税金の計算式もまったく異なるものとなり、課税されるケースは多くなってしまいます。

学資保険での贈与税の計算方法

贈与税の計算には、基礎控除が110万円がまず引かれます。

よく年間110万円以下なら贈与税の対象にならないから、毎年少しずつ贈与をしておくという節税対策を聞かれることも多いと思います。

基礎控除110万円は必ず贈与額から引かれるので、計算式など関係なく、その時点で贈与税は0円となるからです。

ただ学資保険の受取のように、110万円を超える時は以下の表に当てはめて計算しなくてはいけません。

| 課税される所得金額 | 税率 | 控除額 |

| 200万円以下 | 10% | 0円 |

| 300万円以下 | 15% | 10万円 |

| 400万円以下 | 20% | 25万円 |

| 600万円以下 | 30% | 65万円 |

| 1,000万円以下 | 40% | 125万円 |

| 1,000万円超 | 50% | 225万円 |

学資保険の贈与税計算例

所得税と同じようにに学資保険300万円の受取に対して、保険料を280万円支払っていた契約だとすると、どのような計算になるのか見ていきましょう。

まず贈与額である受取学資金から基礎控除110万を引くと、190万円。

この190万円を以下にあてはめて計算します。

190万×税率10%-控除0=19万円

と、所得税の時と違いマイナスの数字ではなく、19万円という贈与税が計算できました。

280万円の保険料を払い、300万の受取に増え、20万円得した!と思ったところに、贈与税がかかる…

せっかく増えた学資保険がほぼ無駄になるのが贈与税の恐ろしいところです。

この違いは受取人の違いだけです!

このように学資保険の受取時に税金をかからないようにするには、学資保険の受取人と契約者を同じにすることがポイントということを覚えておきましょう!

所得税や贈与税の課税は年単位!コツは分散!

所得税は課税となるケースは少ないのは紹介した通りですが、贈与税となる契約だとそこそこの額が贈与税として課税されてしまいます。

ただ、贈与税も所得税も1年毎の計算なのを忘れてはいけません!

贈与税であれば1年での受取を110万円以下に抑える契約にすることや、受取時期を分散すること、もっと言えば、契約自体を2つにするなど方法はあります。

学資保険を検討しているパパママは、受取人を契約者(保険料の支払う方)をどうするかしっかりと考えた上で、増えた学資金を税金で減らすことなく確実に受取れるようにしましょう!

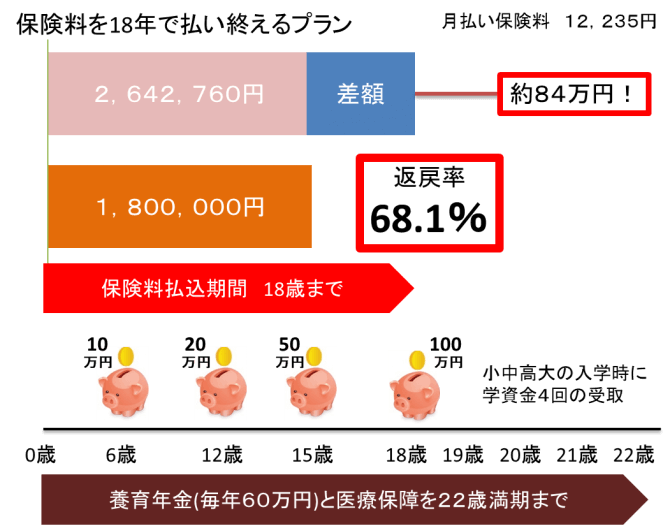

保障型学資保険の育英年金などの税金には要注意!!

学資保険の関わる税金について、最後は保障型と呼ばれる学資保険契約時のケースを紹介しておきます。

育英年金や養育年金など各社によって名称が少し違うのですが、契約者である方に万が一が起きてしまった際に、以後の保険料の支払を免除するだけでなく、所定額の育英年金を毎年貰える保障があります。

言いかえれば、契約者の死亡保障がついた学資保険のことです。

例えば、上記学資保険契約例ですと、

契約者の万が一の際には、将来受取る学資金は確保されつつ、契約満期となる22歳まで毎年60万円が貰える養育年金の保障がついています。

この養育年金(育英年金)の受取人が子どもである時が一番まずい形と言えます!

なぜなら育英年金には相続税がかかり、所得税も対象となってしまうからです。

受取人が子どもになっていると、毎年子ども名義で上記契約例であれば年60万円を受け取ることになるので、税制上は所得があると見なされてしまうのです。

これにより基礎控除38万円を超えた所得に対しては、課税所得が発生することになり、住民税や所得税を払う必要があります。

さらにいうと、子ども自身が所得があるとみなされると、親の扶養家族からも外れてしまいます。

扶養家族から外れると、医療助成や児童手当などの公的保障なども受けられなくなるケースも出てきます。

育英年金の仕組みは悪くはありませんが、受取人は絶対に子どもにしないこと!

もっと言えば、育英年金などの保障分は別で準備するのが良いです。

学資保険自体の返戻率も高まり、死亡保障も別で準備する方が安くなるので良いことずくめです!

学資保険と税金について まとめ

いかがだったでしょうか?

・受取人は契約者と同じにする!

・贈与税の場合は受取を分散させる!

・育英年金の受取人に子どもはNG

上記4つをしっかりと覚えておきましょう!

学資保険は契約すると自動引き落としになるので強制的に先取り貯蓄となります。

あえてデメリットを述べるのであれば、積み立てた金額を途中で簡単には現金に出来ないことでしょう。

ですが、子どもの将来に必ず必要となるであろう教育資金の確保という大きな目的達成には、その縛りが逆に効果的に作用することになります。

期間を終えた時、大金ではありませんが増額して受け取った教育資金。

そのお金をどういう想いで貯蓄したのか子どもに伝えてあげてください。

学校に行けること、塾にいけること、そして大学に行けることは当たり前ではないとしっかり教えてあげるのも親の義務なのかもしれません。

学資保険は早めに開始すれば月々の保険料も安くなり、また戻ってくるお金も増える商品です。月々の負担にならないように、必要額をしっかりと知り子どもの将来に準備してあげましょう。

キャンペーン中の学資保険は以下でチェック!